こんにちは、アロハ父さんです。

「子どもの資産を運用したいけど、どのように運用したら良いか分からない」

という方に向けて、今回は子どもの資産運用の方針ついてご説明したいと思います。

この記事では、株式投資を長期で運用することで、ほぼ確実にリターンを得ることができることを説明します。

今回、 自信をもってお子さんの資産運用を始められるよう、 初心者の方にもぜひ、その考え方を理解していただければと思っています。

子どもの資産運用は、「米国株インデックスを長期運用」を推奨

「米国株インデックスを長期運用」と聞いても、ピンとこないかもしれませんが、ポイントを3つに分けて説明します。

この投資法は、運用期間が長いほど、優位性が増すことになります。

大人でも優位な投資法ですが、運用期間を長くできる「子どもの資産運用」で、よりオススメします!

2.株式は長期で運用すべし!

3.銘柄は、米国株のインデックスファンドがベスト!

順番に、説明していきますね。

投資の種類は、株式が基本!

まず、預貯金、債券、金、不動産、株式のどれを基本とするかですが、圧倒的に株式を推奨します。

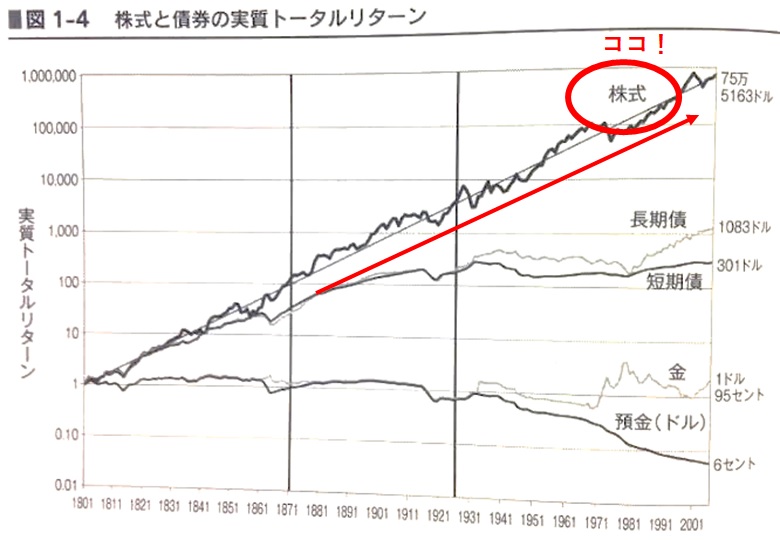

以下は、有名なシーゲル教授が示した、過去200年の資産種類ごとのリターン推移です。

株式の線を、ご覧ください。

もちろん、年によっては下がってしまうこともありますが、株式の価値変動を見ると、一貫して右肩上がりになっています。

他の資産と比較しても、株式投資の伸びだけが右肩上がりなことがわかります。

株式投資はリスクが大きく危険なイメージがあるかもしれませんが、 長期で運用すると株式投資はリスクが低いということになるね!

リターンが大きく、リスクも小さいのなら、資産運用の軸は株式投資にすべきということが理解できますよね。

株式は長期で運用すべし!

株式投資は、長期で運用するほど有利になります。

資産の成長は、複利になるからです。

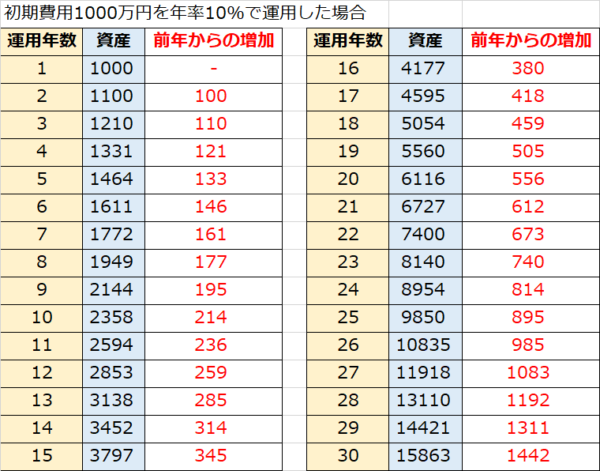

年率10%で資産が増えるとします。

すると次の年は、その10%増えた資産に利率がかかります。

毎年の運用利回りが10%の場合、1×1.1×1.1×1.1…となり、つまり資産が雪だるま式に増えていくことになります。

例)資産1000万円の人が年率10%で運用した場合、

・5年後:1,464万円(+464万円)

・10年後:2,358万円(+1,358万円)

・20年後:6,116万円(+5,116万円)

・30年後:15,863万円(+14,863万円)

運用年数が増えて行くに従って、増加額がどんどん上がっていますね!

毎年の増え方は、下記の通りです。

同じ年率10%でも、資産が大きいほうが、前年からの増加は大きくなっているね!

長期で運用するほど有利ということが理解できたでしょうか?

銘柄は、米国株のインデックスファンドがベスト!

そこで、お勧めするのが米国のインデックス投資です。

なぜ米国なのか?

日本の方が、知っている会社も多いし、運用しやすいと考える方が多いと思います。

しかし、おすすめは米国を中心に据えることです。

米国(S&P500)と日本(TOPIX)の株価指数を比較してみましょう。

結果として米国株が最も大きなリターンになっています。

これは、以下の理由で説明できます。

- 米国は成長国

- グローバルの成長は、米国が取り込む

- 投資環境が整っている

1. 米国は成長国

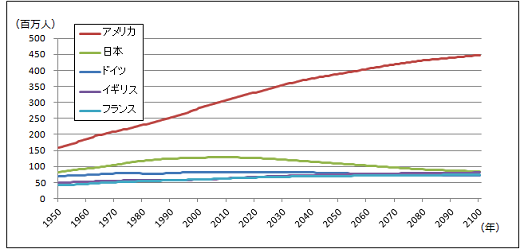

国の成長率(=GDPの成長率)を決める最も重要な要因は人口です( デービット・アトキンソン著「新・所得倍増論」より)。

下記のグラフを見ると、米国の人口増加が圧倒的ですね。

日本を始めとする先進国の人口が増えない中、米国は2100年まで増えていくと予想されています。

人の年齢に例えると、高齢社会となった日本は70歳、米国は40歳の働き盛りと言われています。

投資環境としては、伸びていく米国を中心に据えるのが良いでしょう。

人口で言ったら、中国やインドの方が良いのでは?

経済規模の観点では、中国やインドは有望と思います。

一方で投資環境は米国が良いとされており、この点については後述します。

2. グローバルの成長は、米国が取り込む

世界経済は成長していきます。

例えば、東南アジアには成長が著しい国が多くありますね。

一方で、成長が著しい国で成長している企業は、地元の企業ばかりではありません。

GAFA(Google, Apple, Facebook, Amazon)などの米国の大企業は、新興国に進出して、その国の成長を取り込みます。

もし、新興国で世界最先端のテクノロジーやサービスを持つ米国企業が進出してきたら、地元のスタートアップ企業では太刀打ちできないでしょう。

3. 投資環境が整っている

さきほど、中国やインドよりも投資環境が良いと述べました。

これは、透明性の観点からです。

米国では、投資家(株主)の目が肥えているため、企業は情報開示を積極的に行い、透明性を重んじています。

一方、新興国の市場は歴史が浅く、投資家が重視される環境が完全には整っていません。

日本では、投資家がおとなしいので、経営者が株主に還元する意識が薄いですよね。

これが、米国株とのリターンの差に表れているのでしょう。

なぜインデックスファンドで運用なのか?

インデックスファンドは、市場全体に投資する株式です。

つまり得られるリターンは市場平均になるのですが、市場そのものが成長している米国に投資すれば、リターンはプラスになるためです。

特に、米国の優良企業500社を集めたS&P500であれば、業績の悪い銘柄と良い銘柄を自動で入れ替えてくれるので、自分たちで銘柄入替も不要です。

ほったらかしで良いにも関わらず、1970年以降のどのタイミングで投資をしても、25年後には資産は最低でも8倍に増えるというデータもあるよ。

投資の神様ウォーレン・バフェットも妻に対して以下のメッセージを伝えています。

私が死んだら資産の90%をS&P500で運用しなさい。

インデックスファンドは、誰でも簡単にできる投資でありながら、非常に大きなリターンが見込める商品です。

まとめ

子どもの資産運用の方針について説明しました。

一般の人でもできる投資手法ですが、非常に高い確率で大きなリターンが見込めるのは「米国株インデックスを長期運用」だと思います。

皆さんも、資産を増やすために、米国株での運用を検討してみてはいかがでしょうか?

※投資は自己責任でお願いします。

それでは、アロハ!

コメント