モアナ母さんです。

皆さん、資産運用のシミュレーションはしていますか?

いつまでに、どのくらいの資産を、という目標を持つと、資産運用に前向きになれると思います。

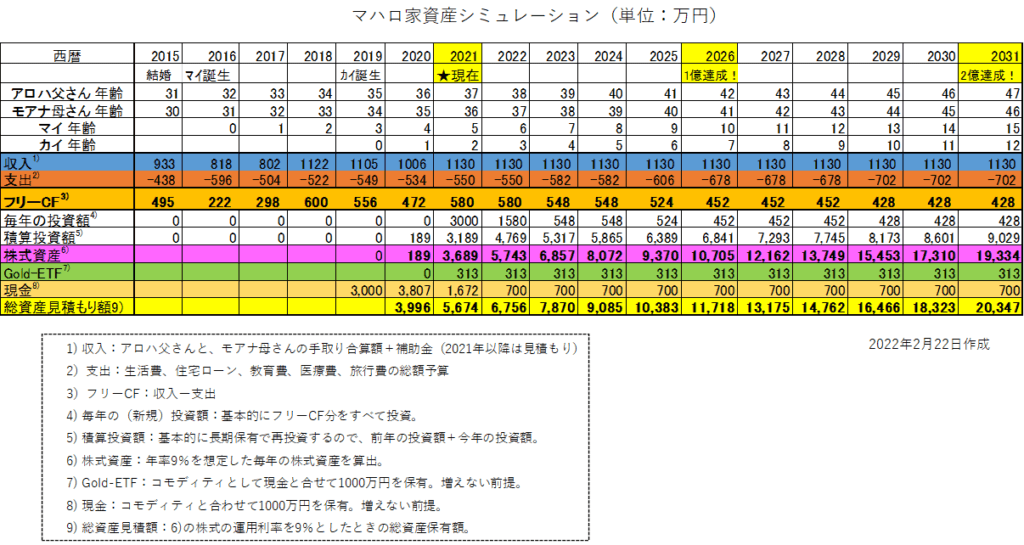

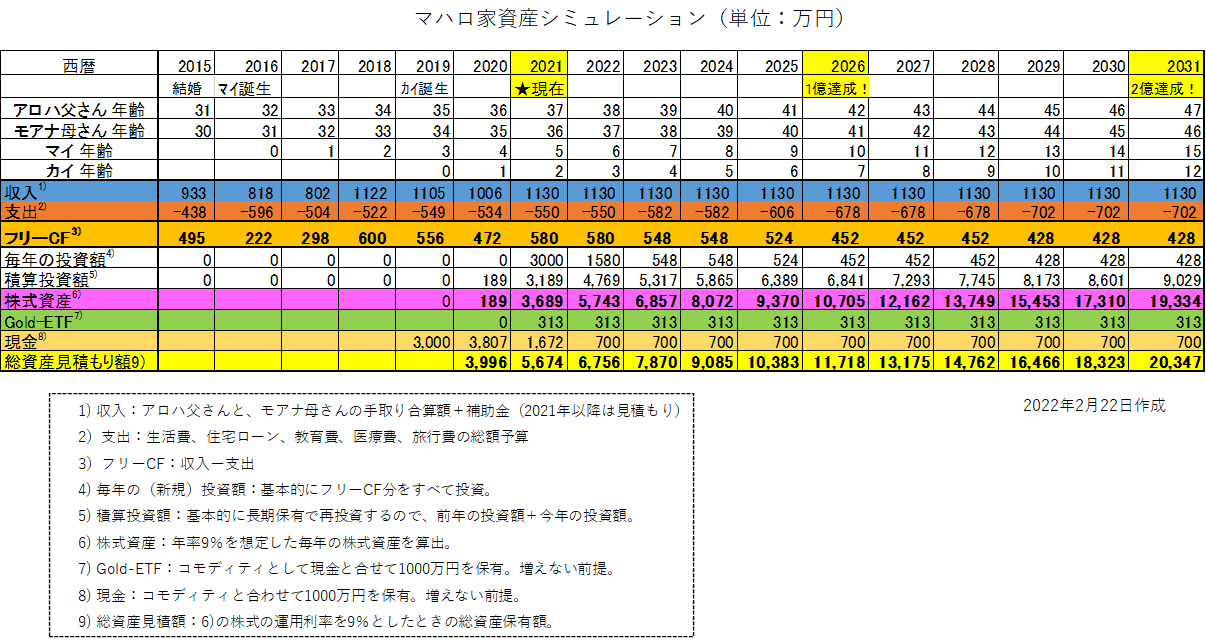

我が家では、収入と支出の見積もりから、資産の推移をエクセル表にして、イメージしてみました。

ご参考になれば、幸いです。

FIRE実現まで何年?資産形成のシミュレーションをしてみよう!

まずは、目標資産を持つ!

なにごとも、まずはゴールを設定するところから!

「1億」という方も結構いると思いますが、我が家では、

支出に対してキャピタルゲインが上回る目安(株式のリターンによって資産が一方的に増え続ける状態)として、ひとまず2億円を目標としています。

収入と支出を見積もり、年表を作ってみる!【手順を紹介】

我が家では、エクセルで年表を作ってみました。こんな感じ。

あと10年じゃん!!

我が家は、下記の流れで作りました。

1.メンバーの年齢をインプットする

家族の年齢を入れていくと、昇進の時期や、入学・卒業などのタイミングがわかりますね。

最初は100歳まで作っていましたが、途中変更などもあると思うので、とりあえずゴールに達成するまでの年齢をイメージできる範囲でいいかと思います。

2.収入をインプットする

夫婦の、手取り収入を合算します。

年収と手取りって結構違うんですよね・・・(৹˃ᗝ˂৹)

副業で稼いでいる場合は、それも含めますが、いまは、我が家は本業のみの収入です。

最初は、給料が毎年3%ずつ増えていく想定をしていたけど、もはやあてにならないので、上がらない前提です・・・(泣)

3.支出をインプットする

みなさんは、年間の支出を把握していますか?

月額の生活費以外にかかるお金が、意外とあります。

我が家では、教育費や医療費、住宅ローンなどは、月額の生活費とは分けています。

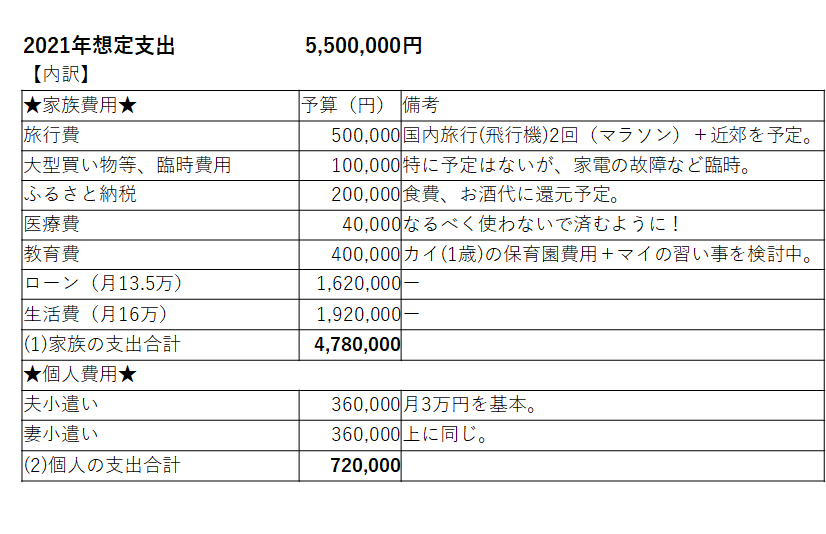

例えば、今年の年間予算は、550万円。内訳はこんな感じ。

住宅ローンが始まる(終わる)タイミングだったり、教育費がかかる期間だったりで年間の支出も変動的だと思いますが、ざっくり計算してみましょう!

4.フリーキャッシュフローから投資資金を算出

収入と支出の差が、フリーキャッシュフローです。

いくら投資するのか?

我が家では、お小遣いもすでに「想定支出資金」に含まれているので、フリーキャッシュフローはそのまま投資資金になります。

5.総資産(株式資産+コモディティ+現金)を算出

株式資産の年率は、S&P500 の平均リターンを想定して9%で計算してます。

ここは、人それぞれですね。

我が家では、インデックスの運用利率を超える銘柄達を選んでいるので、ちょっとコンサバな気もするけど、何が起こるかわからないのでとりあえず9%で計算してます。

株式資産に、(増えない前提の)コモディティと現金を足した総額が、「総資産見積額」です。

総資産の見積額がどのように推移していくかイメージしていくと思います。

イメージできたら戦略を立てる!

我が家の戦略は、下記の2本立て!

1.質素倹約しながら、QOLを高める!(贅沢に満足する精神を変える!)

2.長期保有前提の株式投資で爆益を得る!

結局、収入を増やすか、支出を減らすか、運用利率を高めるかの3つしか、資産を増やす方法はないのですが。

支出を減らすのは、一番簡単かなと思っています。

とはいえ、あくまでも「楽しく生きる」ことを基本としたいので、なんでもかんでも節約というより、

無駄なものは買わない!(教育や心が豊かになるモノには)しっかり投資する!というスタンスです。

2番目の、株式投資で爆益を得る戦略は、夫婦激論の末、決定したポートフォリオを見てください(笑)。

資産形成のイメージができると、ワクワクします!

ぜひシミュレーションしてみてくださいね♪

アロハ~♪

コメント