こんにちは、アロハ父さんです。

「これから投資を始めたいけど、リセッションが気になる…」

「リセッション時に資産があまり下落しない運用をしたい」

そんな方に向けて、リセッションを意識した運用として、レイ・ダリオの黄金のポートフォリオを紹介します。

私たちも、2019年12月に本格的に投資を始めましたが、景気拡大が終盤にさしかかっているため、リセッションを意識しながら運用をしています。

私たちは、

✔ すでに割安なもの(下落余地が少ない)

✔ リセッションでも利益が出せる一流企業に投資をする

という2つの方針でリセッションに備えています。

レイ・ダリオのポートフォリオは、株式以外を組み合わせたアプローチで、非常に興味深いものになっています。

レイ・ダリオとは

レイ・ダリオは、 運用総額16兆円の世界最大のヘッジファンド「ブリッジウォーター・アソシエーツ 」の創業者です。

ブリッジウォーターの運用スタイルは「最小リスクで最大の利回りを目指す」というもので、2008年のリーマンショックの際もプラスの運用成績で乗り切っています。

黄金のポートフォリオとは

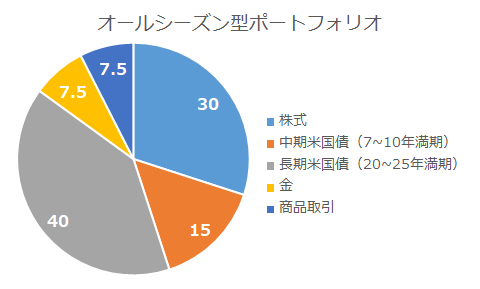

別名、 オールシーズン型ポートフォリオとも呼びます。

レイ・ダリオは、「想定外の事態に備える」という信念を持っています。

これまで多くの経済危機が起こってきましたが、レイ・ダリオは「次の経済危機は来るのかどうか」ではなく、「襲来時期はいつか」と常に考えているのです。

資産価格変動の4つの季節

インフレの季節( 商品取引・金・TIPS(米国物価連動国債)が有効 )

デフレの季節( 長期米国債・株式 が有効 )

経済成長の季節( 株式・社債・商品取引・金 が有効 )

経済停滞の季節( 長期米国債・TIPS(米国物価連動国債) が有効 )経済の季節は4つしかないので、各季節に適した資産を25%ずつ投資してリスクを分散するのです。

モトリーフールより

これによって、景気拡大期には、S&P500などの株価指数にパフォーマンスで劣るかもしれませんが、景気後退期(リセッション)でも、債券や金価格の上昇により、プラスリターンが期待できるポートフォリオになっています。

株式と比較して、債権の比重が高いのですが、 株式の価格変動リスクは債券の3倍なので、リスクは均等とのこと。

長期国債の比率を高めることで、利回りを高めるようにしています。

リーマンショック時の実績

1984年〜2014年までのデータ

利回り9.72%

リーマンショック時(2008年)の利回りは-3.93%(S&Pは-37%)!!

これは素晴らしい成績ですね。

モアナ母さんが見たら、このポートフォリオに変更したい、と言い出しそう…

詳細気になる方は 「世界のエリート投資家は何を考えているのか」 をご参照ください。

まとめ

「これから投資を始めたいけど、リセッションが気になる…」 という方を対象に、レイ・ダリオの考案した黄金のポートフォリオを紹介しました。

リーマンショック時の利回りは-3.93%と驚異的な実績を示しています。

興味がある方は、詳しく勉強してみてください。

それでは、アロハ!

コメント