こんにちは、アロハ父さんです。

孫正義さんの大ファンです。

ソフトバンクGの株を家族で2,000株保有しています。

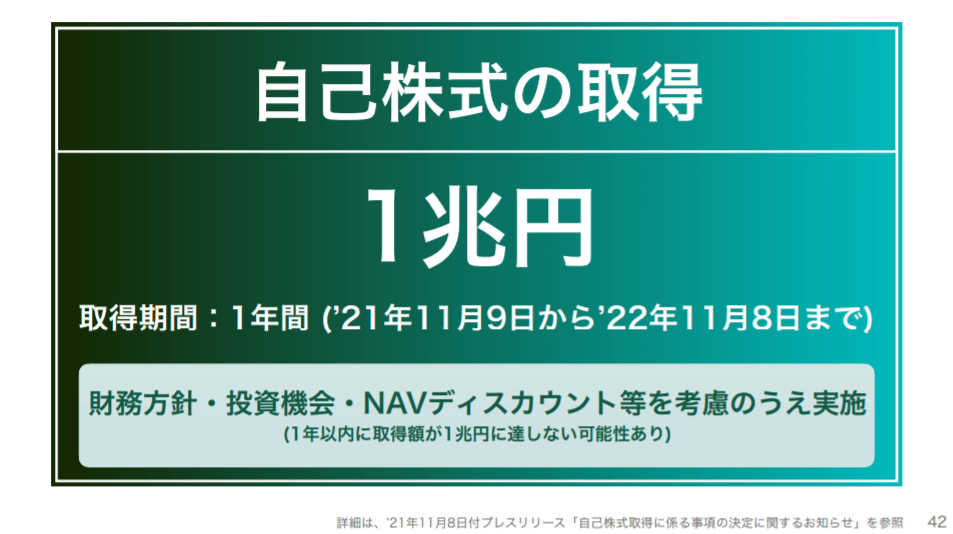

ソフトバンクGの2021年第3四半期決算にて、1兆円の自社株買いが発表されました。

これに対して、一部の方から、

・自社株買いしろ、というプレッシャーに負けた

・自社株買いでしか株価を上げられない

・自社株買いに期待する「株価しか見ていない投資家」が集まってくる

という声が挙がっています。

私は2019年から株主になった新参者ですが、SBGの長期的成長を信じるものとしては、上記の指摘は正しくないと感じています。

なぜなら、自社株買いは将来的に長期ホルダーへの大きな貢献になるからです。

自社株買いが長期ホルダーへの貢献になる、とはどういう意味??

何となく分かるけど、イマイチ理解しきれない。

個人的な考えですが、今回はその説明をしてみたいと思います。

会社は株主のもの

私の考えを順を追って説明します。

まず、株式会社ならば、会社は株主のものです。

会社の舵取りをする経営者は、株主に承認されて雇われている状態と言えます。

経営者の責務は、会社の価値を最大化することで、従業員、サプライヤ、国家など全てのステークホルダーにWin-Winの関係を提供しつつ、リスク資本を出資したオーナー(株主)に最大限の還元することになると思います。

これは創業者である孫さんにも当てはまります。

特に孫さんは、自らが投資家であるため、会社は(リスクを取って出資した)株主のものであり長期で応援してくれる株主に報いるべき、という意識が他の経営者よりも強いと思います。

繰り返しになりますが、経営者は株主価値を長期に最大化させていきます。

その中で取れる選択肢として、投資会社であるソフトバンクGにとっては、下記の2つになると思います。

1.新興企業への投資

2.自己株式の取得

1は、投資先の企業の価値が将来伸びれば、そのぶん、SBG投資家が保有する資産価値が上がります。

2は、なるべく市場で出回っている株式数を減らすことで、1株当たりの資産価値を上げることができます。

どちらも、株主に対しての貢献になります。

今回は、1兆円もの大金を使って、自社株買いを選択したということです。

たった1兆円で9%も株主の資産価値を上げられる、という感覚

自社株買いが有利だと判断したのは、長くSBGを応援してくれている株主に対して大きな貢献になる、と孫さんが確信しているからだと思います。

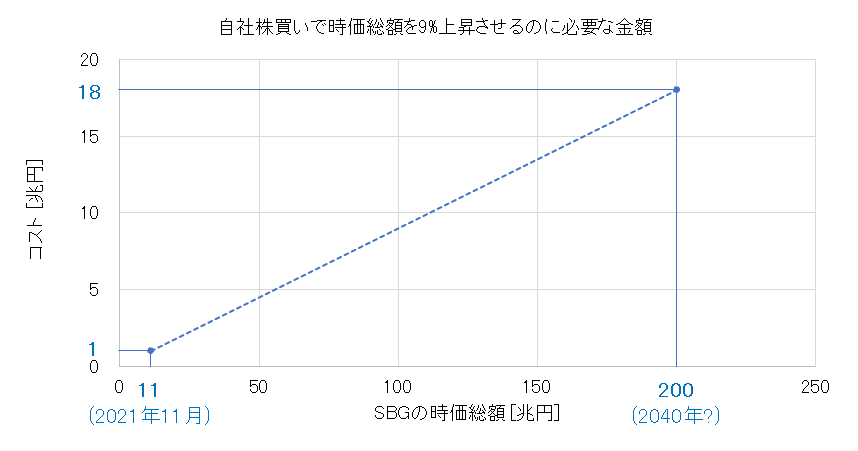

決算時点でのソフトバンクGの時価総額は約11兆円です。

今回、自己株式の費用として1兆円を使います。

(途中の株価の値上がりを無視すると)市場に出回っている9%の株を消却することになり、つまりSBG投資家の1株当たりの資産価値は9%上昇することになります。

ここで、1兆円という数字が巨大かどうかですが、孫さんは「たった1兆円」という感覚なんだと想像しています。

孫さんはかねてより、ソフトバンクGの時価総額は200兆円@2040年を公言しています。

仮に、時価総額200兆円になった後に、同じように自社株買いで1株当たりの資産価値を9%上げようとすると、18兆円も必要になります。

SBGの成長に確信しているからこそ、たった1兆円で1株当たりの資産価値を9%もあげられる今の状況は「大チャンス」という考えになるのだと思います。

1兆円を使って、ユニコーン企業に投資してNAVを上昇させた方が良い、という意見はあると思いますが(個人的にはそっちの方がワクワクしますが)、1兆円の使い道として、1株当たりのNAVを上昇させるのは、今の状況は資金効率が良い、と表現できるのかなと思います。

割安なときの自社株買いは、長期投資家への貢献度が大きい

孫さんの自社株買いの目的は、短期的な株価上昇ではなく、長期でホルダーとなってくれるオーナーに対する長期目線での株主還元、と思われます。

そしてこれはSBGの成長を確信している孫さんだからこそ、できる決断のはずです。

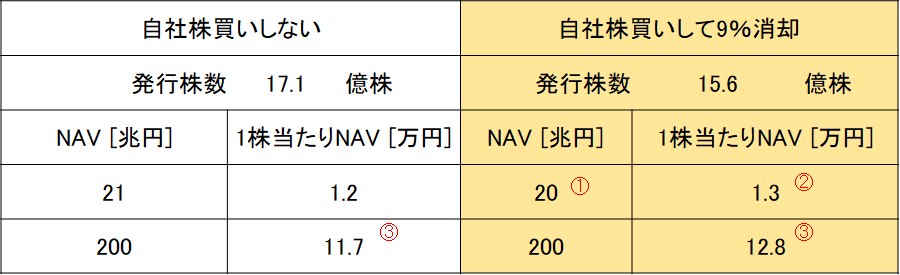

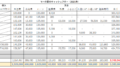

1兆円の自社株買いをして、9%の株式を消却した場合の、NAVと1株当たりのNAVを比較した場合の表を示します。

① まず、自社株買いをした場合、SBGの資産を使うので、NAVは1兆円減ります。

② ただし、1兆円を使って、NAVよりも割安なSBG株を買うので、1株当たりのNAVは上がります。(1株当たりのNAV = NAV ÷ 発行株数、で比較してみてください)

③ NAVが200兆円に達したとき、1株当たりのNAVの差は今よりも広がります。

①で自社株を買った場合、NAVが200兆円に達するタイミングは自社株買いしない場合よりも遅れますが、その1兆円の投資成績に依存するため、どのくらい遅れるかは不明です。

同じ時価総額になったときの1株当たりのNAVは、発行株数が少ない方が大きくなりますね。

これは、SBGの時価総額が大きくなるほど、差がでてきます。

つまり早くから応援してくれている長期投資家の恩恵が大きくなります。

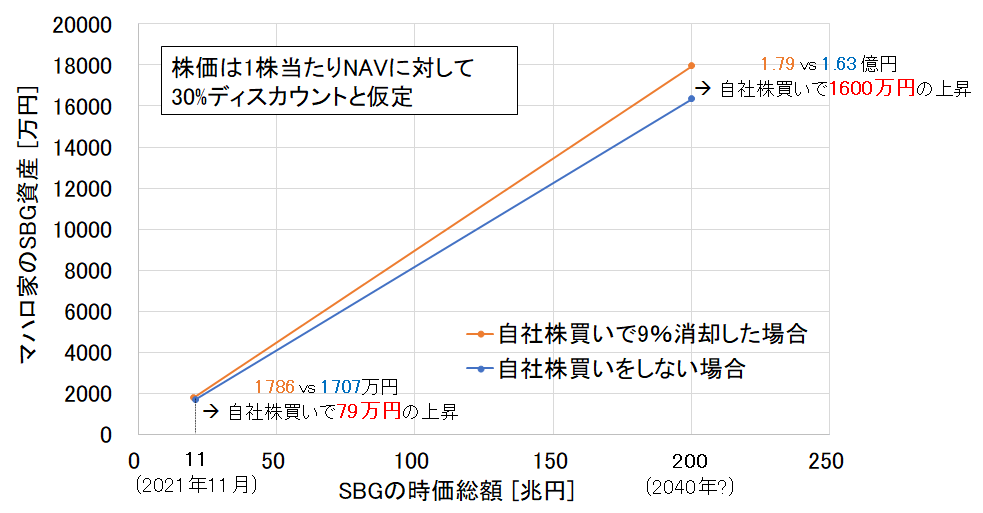

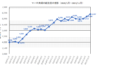

ここで、もう少し具体的に差が分かるように、家族で2,000株を保有する我が家のSBG資産の推移を見てみます。

株価はよく分からないので、ここではNAVに対して30%割引と仮定したときの株価で計算します。

いまの時点では、自社株買いによって、SBGの保有資産は79万円増えるのですが、これが時価総額200兆円になったとき、その差が約1600万円に広がります。

(SBGのNAVに対するディスカウント率も、さすがにどこかで見直しが入ると思います…)

SBGが成長していくのであれば、早い時期に割安なタイミングで自社株買いするのは、長期投資家にとっての貢献度が大きくなります。

将来的には、「たった1兆円を使って、こんなに株主価値を上げてくれていたのか!」と長期株主たちが口を揃えて言っているでしょう。

まとめ

SBGが発表した1兆円の自社株買いについて、批判的な声が聞こえていたので、私なりの理解を書いてみました。

発行株式数を減らすことは、SBGの大きな飛躍を確信する孫さんにとって長期投資家への貢献度が非常に大きいと判断したのだと推測しています。

一方で自社株買いはNAVの増大に寄与しませんから、本業であるユニコーン企業への投資で着実にNAVを増やしていって欲しいと思います。

孫さんの決断なので、私はこれからも応援するだけです。

※投資先が魅力的でIRR成績の方が期待できる場合は、自社株買いよりも新規投資すべき、という点は誤解なさらないようお願いします(加筆しました)。

それでは、アロハ!

コメント